この度は、白石茂義公認会計士事務所のホームページをご覧いただき、誠にありがとうございます。

今回は、「親族内承継(その5)」についてお話ししたいと思います。

親族に事業を引き継がせたくないのは……

中小企業の経営者であるあなたが、後継者候補である親族に「事業を引き継がせたくない」と思ってしまう一番の障害は何でしょうか?

私の個人的な意見ではありますが、それは「経営者保証」の存在ではないかと考えています。

というのも、経営者保証とは、会社が金融機関から融資を受ける際に、経営者が会社の連帯保証人になることをいいますが、事業承継を行う際にも、会社が金融機関から融資を受けていれば、後継者に経営者保証を求めることが慣習として定着しており、後継者になるということは、いきなり多額の債務を負わされる危険を抱え込むようなものだからです。

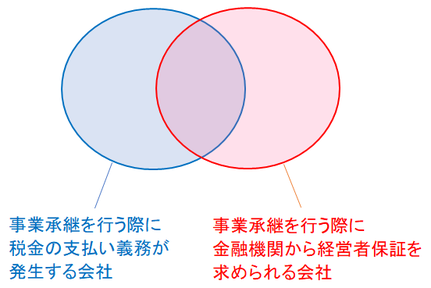

一方、前回の親族内承継だから資金を用意する必要は……(中小企業経営者のための事業承継!その10)では、「親族内承継」を選択する場合であっても、譲り受ける自社の株式に一定以上の価値があるようなら、税金の支払い義務が生じることを説明しました。

もちろん、当事者である経営者や後継者にとって、事業承継の大きな障害になっていることは十分に理解できますが、それでも、このような問題が生じるのは、その会社が成功しているからであり、そのことは、次世代へ引き継がせるに値する“会社の強み”があることも示唆しているので、後継者に指名された側も事業を引き継ぐことへの不安は少ないはずです。

しかし、金融機関から経営者保証が求められる会社というのは、金融機関から融資を受けている会社なので、そのような次世代へ引き継がせるに値する“会社の強み”がある会社だけとは限りません。

今後、経営者保証はどうなるのか?

経営者保証の取り扱いについては、2013年12月5日に「経営者保証に関するガイドライン」が公表され、金融機関に対して、むやみに経営者保証を求めないように2014年2月1日より適用が開始されましたが、強制力がないこともあって、実際には経営者保証が外されるケースは少なく、あまり機能していませんでした。

そこで、このような状況が続いていることを政府も憂慮したのか、経済産業省・金融庁・財務省が2022年12月23日に「経営者保証改革プログラム」を策定し、これを受けて、金融庁が2023年4月1日より金融機関に対する経営者保証の監督指針の改正をしています。

2024年2月8日の日本経済新聞に掲載されている記事を読むと、この金融庁の監督指針の改正を受けて、地方銀行ごとに対応の差はあるものの、金融機関の経営者保証に頼った融資の慣行は見直される傾向にあるようです。

けれども、全ての経営者保証がなくなるわけではないでしょうから、「次世代へ引き継がせるに値する“会社の強み”があり、かつ、その“会社の強み”を次世代へ引き継がせることができる」という条件を十分に満たしていない会社の場合、事業承継を行うに際して、今後も金融機関から経営者保証を求められることは十分に考えられ(というか、そのような会社こそ金融機関から経営者保証を求められる可能性は高いでしょう!)、後継者は事業を承継するだけでなく、事業再生を成功させる責任も同時に負わされることになります。

次回は、「親族外の役員・従業員への承継(その1)」について解説してみたいと思います。

白石茂義公認会計士事務所では、士業コンシェルジュというコンセプトのもと、特に、愛媛県松山市、今治市、新居浜市、西条市の経営者の皆様からのお問い合わせをお待ちしております。

必要の際には、ぜひ、お気軽にお問い合わせください。

白石茂義公認会計士事務所

白石茂義公認会計士事務所