この度は、白石茂義公認会計士事務所のホームページをご覧いただき、誠にありがとうございます。

今回は、「親族内承継(その4)」についてお話ししたいと思います。

後継者が自社の株式を譲り受けるための資金?

中小企業の経営者であるあなたは、後継者が親族であれば、自社の株式を譲り受けるための資金は用意する必要がないと思っていないでしょうか?

確かに、「親族内承継」を選択する場合、後継者は自社の株式を譲り受ける際に、贈与や相続などの方法を採用すれば買取資金は用意しなくても構わないのですが、これらの資産に一定以上の価値があるようなら、税金の支払い義務が生じるので、そのための納税資金は用意しなければなりません。

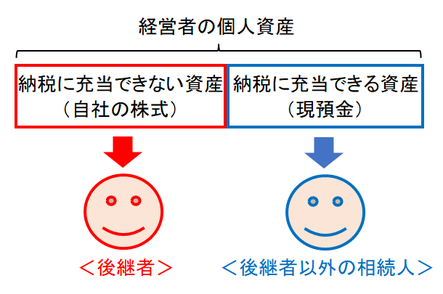

そして、会社経営を引き継ぐことになる後継者は、譲り受ける自社の株式を売却して換金することはできませんから、これらの資産の他に現預金のような納税に充当できる資産も合わせて譲り受けないと、納税額に相当する資金を後継者自身が用意しなければならなくなります。

しかし、かなりの割合の中小企業の経営者が、事業活動を行うことで獲得した資金の多くを事業活動の拡大などのために使っており、経営者の個人資産は自社の株式や事業用資産(=事業の用に供されている不動産のこと)が大半を占めているというのが実情です。

事業用資産については、自分が経営している会社に余剰資金があるようなら、適正な価格で会社に買い取ってもらう(但し、経営者の譲渡所得となり課税されることにはなるのですが……)ことで、納税に充当できる資産に変更することができますが、自社の株式についてはそうはいきません。

更に、このような方法や死亡保険金などの対策をすることで、納税に充当できる資産をいくらか増やすことができたとしても、後継者の他にも相続権を有する親族がおり、彼らには自社の株式を譲渡しないのであれば、彼らが不平等な取り扱いを受けることに合意しない限り、彼らに納税に充当できる資産を優先して譲渡しなければならないので、後継者が納税資金を全く用意しなくても済むという可能性はかなり低いはずです。

後継者が納税資金で困らないためには……

上述したような問題を解決する方法としては、「中小企業における経営の承継の円滑化に関する法律(以下、経営承継円滑化法と呼びます)」に基づく「事業承継税制」を利用することが考えられます。

実は、経営承継円滑化法に基づく「事業承継税制」ついては、かつては要件が非常に厳しく、利用できる場面が限定されていたのですが、何度も改正が行われたことで、現在では利用できる場面がかなり広がっています。

そこで、経営承継円滑化法に基づく「事業承継税制」を利用できるのであれば、特例承継計画の提出などの手続きは必要になりますが、後継者が自社の株式を譲り受ける際に生じる贈与税や相続税の負担は全額が猶予(一定の条件を満たせば免除)されるため、これらの納税額に相当する資金を直ぐに用意しなければならないという問題は生じません。

又、経営承継円滑化法に基づく「事業承継税制」を利用できない場合であっても、経営承継円滑化法に基づく金融支援を利用することができるのであれば、自社の株式や事業用資産を譲り受ける際に生じる必要な資金(買取資金や納税資金)を融資という形で調達することが可能になるので、一度は検討してみるべきでしょう。

次回は、「親族内承継(その5)」について解説してみたいと思います。

白石茂義公認会計士事務所では、士業コンシェルジュというコンセプトのもと、特に、愛媛県松山市、今治市、新居浜市、西条市の経営者の皆様からのお問い合わせをお待ちしております。

必要の際には、ぜひ、お気軽にお問い合わせください。

白石茂義公認会計士事務所

白石茂義公認会計士事務所