この度は、白石茂義公認会計士事務所のホームページをご覧いただき、誠にありがとうございます。

今回も、金融検査マニュアルが廃止された後どうなるか?についての予想をしてみたいと思います。

なぜ、銀行は担保を求めるのか?

2018年夏に検査局を廃止して業務を監督局に統合すること、そして、2018年度終了後をめどに金融検査マニュアルが廃止されることが金融庁から発表されていますが、これを受けて、今後の銀行の融資姿勢はどのように変わるのでしょうか?

担保が無ければ事業資金の融資はしてもらえないのか?(融資のキホンの基本!その7)では、“担保の有無は融資が受けられるかどうかの直接的な条件ではない”と説明しましたが、実際には、銀行から融資を受ける際には担保などを求められるのが普通です。

ただ、その理由は、債権回収ができなくなった場合に備えてということよりも、会計基準にあると考えるべきでしょう。

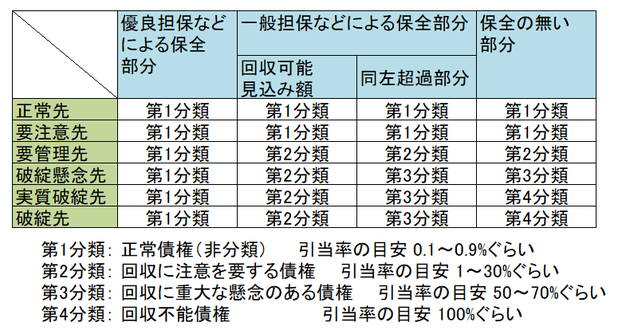

銀行の実務では、「債務者区分」を基に、担保などの保全状況を勘案して、「債権分類」を行い、この債権分類に応じて貸倒引当金を計上しています。

この際に、財務状態の悪い貸付先に対する債権ついては、本来なら、高い引当率の貸倒引当金を積むと同時に費用計上をしなければならないのですが、下図に示したように、貸付先の財務状態が悪くても、十分な担保などが保全できていれば、貸倒引当金の計上額をその分少なくすることができます。

そして、貸倒引当金の計上額を少なくできるのであれば、それだけ銀行の利益を増やすことができますから、銀行は担保を求めてくるというわけです。

尚、この理屈は、信用保証についても同じように当てはまります。

もちろん、これらの手続きは、金融検査マニュアルの廃止に伴って、簡素化される可能性はありますし、引当率なども裁量の余地が大きくなる可能性はあります。

けれども、貸付先の財務状態や信用力に応じて貸倒引当金を計上しなければならないという基本原則については変えようがありませんから、それほど大きな変更はできないはずです。

銀行の行動に影響を与えているのは……

このように、今の銀行の行動に影響を与えているのは、表面的には「金融検査マニュアル」であるように映るかもしれませんが、その背後にある「会計基準」の存在を無視することはできません。

実際、会計ビッグバンによって諸外国並みの会計基準が整備されるまでは、日本の会計基準には貸倒引当金に関する詳細な規定が整備されておらず、実務上の取扱いは税法に依拠していればOKという状態でしたから、今のように、貸付先の財務状態に応じて貸倒引当金を計上していなくても、あまり問題とはされてきませんでした。(ちなみに、現在でも税法では、税収を確保するために、貸倒引当金の計上要件を厳しく規定し、簡単に貸倒引当金を計上できないようにしています。)

しかし、会計ビッグバンによって諸外国並みの会計基準が整備された現在では、貸付先の財務状態や信用力に応じて貸倒引当金を計上することは当然であり、日本の都合だけで会計基準を変更することは許されないでしょう。

まあ、世界から孤立する覚悟があるというのなら話は別ですが……

次回は、金融検査マニュアルの是非についてお話ししたいと思います。

白石茂義公認会計士事務所では、士業コンシェルジュというコンセプトのもと、特に、愛媛県松山市、今治市、新居浜市、西条市の経営者の皆様からのお問い合わせをお待ちしております。

必要の際には、ぜひ、お気軽にお問い合わせください。

白石茂義公認会計士事務所

白石茂義公認会計士事務所