この度は、白石茂義公認会計士事務所のホームページをご覧いただき、誠にありがとうございます。

このブログ記事は、2017年11月3日に改題・更新しました。

今回は、担保について考えてみたいと思います。

担保はあくまでも補助的なもの!

もちろんあなたは違うでしょうが、まれに、担保が無ければ事業資金の融資をしてもらえないと思い込んでいる経営者がいます。

確かに、融資をしてもらうのに担保があった方が、融資額が多くなったり、金利が安くなったり、いろいろと有利であることは間違いありませんが、だからといって、担保が無ければ融資をしてもらえないということはありません。ビジネスローン以外でも融資が受けられる場合はあり得ます。

逆に、いくら担保があっても融資が受けられない場合もあり得ます。

つまり、融資が受けられるかどうかの判断に、担保の有無は直接的な条件ではないということです。

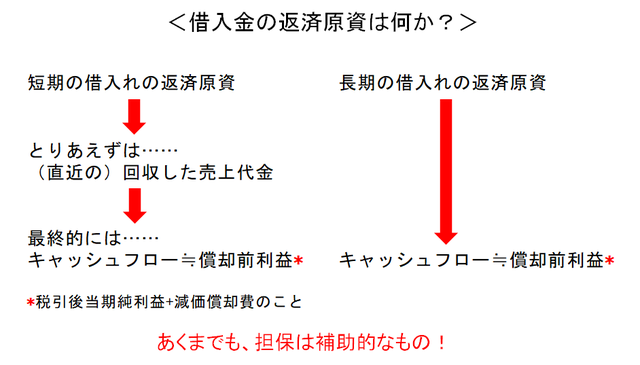

これは、金融庁が公表した『これまでの金融行政における取組みについて(平成27年12月)』を受けて、銀行などの金融機関の融資に対する考え方が変わってきたということではなく、もともと借入金の返済原資はキャッシュフロー(≒税引後当期純利益+減価償却費)であって、担保ではないからです。

あくまでも、担保は補助的なものでしかありません。

それに、昨今のようなデフレ経済の状況では、担保に取った不動産を時間と手間をかけて現金化したとしても、貸付額に見合った額を回収できる保証もありません。

将来、担保は不要になるのか?

担保と聞くと、単純に土地などの不動産を連想してしまいますが、実は、担保には「物的担保」と「人的担保」の2種類があります。

物的担保というのは、不動産に設定される抵当権などがこれに該当します。

一方、人的担保というのは、保証人をつけることです。

上述したように、昨今のようなデフレ経済の状況では、物的担保の効果は著しく低下しており、又、人的担保についても社会的な批判が年々高まっています。

そのような背景もあり、2013年12月には、日本商工会議所と一般社団法人全国銀行協会を事務局とする「経営者保証に関するガイドライン研究会」から、『経営者保証に関するガイドライン』が公表され、又、民法の債権法などの法改正も現在進行中という状況です。

けれども、銀行などの金融機関が担保中心の融資のあり方を変えるのはずっと先になるのかもしれません。

なぜなら、銀行などの金融機関が融資をするに当たって担保を要求するのは、万が一、融資をした会社(もしくは事業者)から貸付金が回収できなくなった場合に、担保を使って少しでも債権回収をしようと考えているからだけでなく、担保を要求することで、少しでも(中小企業の)経営者の無責任な行動を抑止できるとも考えているはずだからです。

そうだとすると、担保を不要にするには、あなたの経営者としての“強い覚悟”と“責任感”をどう示せるのか?ということがカギを握っているのかもしれません。

次回は、金融機関の融資に対する考え方が今後どのように変化していくのか?について解説したいと思います。

白石茂義公認会計士事務所では、士業コンシェルジュというコンセプトのもと、特に、愛媛県松山市、今治市、新居浜市、西条市の経営者の皆様からのお問い合わせをお待ちしております。

必要の際には、ぜひ、お気軽にお問い合わせください。

白石茂義公認会計士事務所

白石茂義公認会計士事務所